Jakarta, CNBC Indonesia – Lokasi yang strategis, pertumbuhan ekonomi yang tangguh, dan demografi yang didominasi generasi muda membuat kawasan Asia Tenggara menjadi incaran investor asing.

Dana Moneter Internasional (IMF) pada laporan Oktober 2023 memperkirakan pertumbuhan ekonomi global sebesar 3,5% pada tahun 2022, 3% pada tahun 2023, dan 2,9% untuk tahun 2024.

Sementara itu, Asian Development Bank (ADB) memperkirakan ekonomi Asia Tenggara akan tumbuh 4,6% pada 2023 dan 5,0% pada 2024.

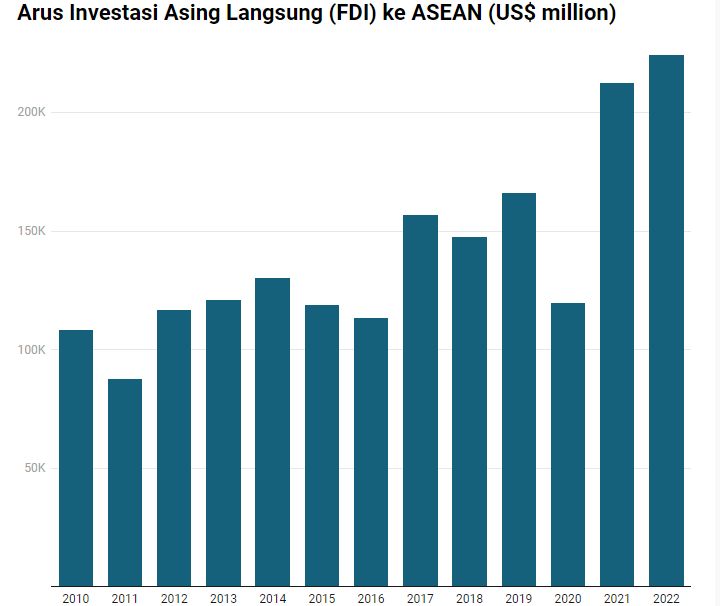

Foreign Direct Investment (FDI) atau dana investasi asing langsung terhadap negara Asia Tenggara atau yang masuk dalam kelompok Association Southeast Asian Nations (ASEAN) relatif mengalami kenaikan setiap tahunnya.

Merujuk dari Aseanstats.org, total FDI ke ASEAN pada 2022 tercatat sebesar US$ 224,2 miliar atau melonjak 106,7% jika dibandingkan dengan 2010 yang berada di kisaran US$ 108,4 miliar. Dengan kata lain, rata-rata kenaikan FDI ke ASEAN sejak 2010 yakni US$ 9,65 miliar per tahun.

Singapura, Indonesia, Vietnam Jadi Primadona ASEAN

FDI ke negara-negara ASEAN pada 2022 di dominasi ke Singapura, Vietnam, dan Indonesia. Yang menarik, ketiga negara memiliki kekuatan dan struktur ekonomi yang sangat berbeda.

FDI ke Singapura dengan besaran US$ 141,18 miliar atau sekitar 63% dari total FDI ke ASEAN pada 2022.

Foto: aseanstats.org Foto: aseanstats.orgArus Investasi Langsung (FDI) ke ASEAN |

Hal ini bukan tanpa alasan mengingat Singapura telah mengerahkan seluruh upaya ekonominya untuk menarik FDI dan menciptakan lingkungan perdagangan yang sesuai. Semua strateginya telah menjadikan Singapura salah satu kota termudah di dunia untuk melakukan bisnis.

Singapura juga memposisikan dirinya sebagai hub bisnis di kawasan Asia. Salah satu yang menjadi daya tarik bagi investor asing di Singapura adalah pinjaman yang menguntungkan bagi investor asing, insentif dan pengecualian pajak, undang-undang yang pro-bisnis, dan stabilitas keuangan kota.

Kegiatan ekonomi utama penduduk Singapura adalah industri dan jasa. Hampir sebagian besar penduduk negara ini bekerja di sektor industri, baik manufaktur maupun mesin, juga jasa pariwisata dan keuangan.

Adapun sektor utama kegiatan ekonomi penduduk Singapura adalah industri manufaktur. Sektor ini mencakup industri elektronik, bahan kimia, ilmu biomedis, logistik, dan teknik transportasi.

Dikutip dari situs Guide Me in Singapore, kegiatan ekonomi utama penduduk Singapura adalah industri dan jasa. Hampir sebagian besar penduduk negara ini bekerja di sektor industri, baik manufaktur maupun mesin, juga jasa pariwisata dan keuangan.

Adapun sektor utama kegiatan ekonomi penduduk Singapura adalah industri manufaktur. Sektor ini mencakup industri elektronik, bahan kimia, ilmu biomedis, logistik, dan teknik transportasi.

Nilai perdagangan barang dan jasa Singapura setara dengan 185% dari Produk Domestik Bruto (PDB), berdasarkan data dari World Bank.

Ekspor barang Singapura mencapai SG$ 969,1 miliar pada 2020, turun dibandingkan SG$ 1,022 miliar pada 2019. Dari sisi produksi, sektor jasa memegang peranan sekitar 75% dalam perekonomian, termasuk jasa yang terkait ekspor.

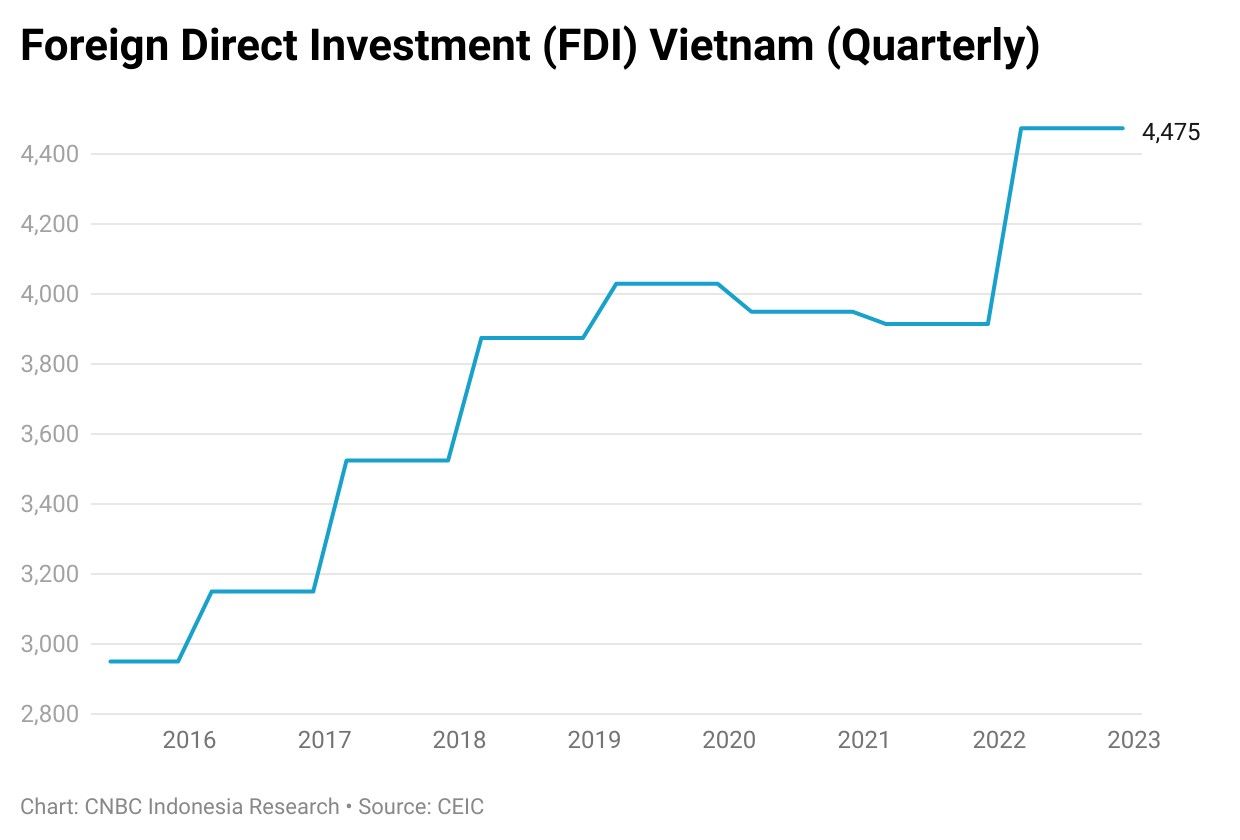

Vietnam menjadi incaran lain bagi investor asing. Vietnam menjadi negara tujuan investasi asing karena pemerintah yang berwenang mengarahkan Penanaman Modal ASing (PMA) ke sektor yang mendukung ekspor. Alhasil, kontribusi PMA ke Vietnam itu lebih dari 70%.

Selain itu, stabilitas ekonomi politik dan makroekonomi yang terjaga dan berhasil tumbuh sekitar 5-7% tiap tahunnya membuat inflasi terkendali hingga lingkungan bisnis yang ramah bagi PMA bahkan insentif pajak yang sangat besar bagi PMA menjadi daya tarik bagi investor.

Vietnam menjadi salah satu negara yang berhasil masuk 20 besar tujuan investasi asing pada 2020. Dari tahun 1986 sampai sebelum Covid-19, total proyek Penanaman Modal Asing (PMA) di Vietnam nyaris menyentuh angka 27 ribu dengan PMA terdaftar sebanyak US$ 334 miliar.

Adapun investasi asing (foreign direct investment/FDI) Vietnam pada 2022 mencapai US$ 14,9 juta. Pada 2019, FDI Vietnam pun mencetak rekor tertingginya hingga mencapai US$ 19,9 juta.

Foto: CEIC Foto: CEICFDI Vietnam |

Keberhasilan Vietnam menarik investasi asing tidak bisa dilepaskan dari kebijakan-kebijakan pemerintah. Ada beberapa alasan mengapa Vietnam berhasil menjadi negara ‘surga’ bagi investasi asing di dunia.

Pertama, Vietnam sangat menjaga dan memperhatikan kestabilan sosio-politik. Keberhasilan pemerintah menjaga kestabilan ini yang membuat pertumbuhan ekonomi Vietnam terus bertumbuh di kisaran 7% setiap tahun.

Kedua, Vietnam memiliki banyak kerja sama perdagangan bebas dengan negara-negara satu kawasan ataupun di luar kawasan.

Selain sebagai bagian dari Asean Free Trade Area (AFTA) dan World Trade Organization, Vietnam juga memiliki perjanjian dagang bilateral dengan AS dan perjanjian perdagangan bebas dengan Uni Eropa yang membuat investor semakin tertarik untuk berinvestasi di Vietnam.

Ketiga, Vietnam juga terus meng-update dengan merubah atau menyesuaikan peraturan hukum yang semakin menjamin dan menguntungkan investor asing sebagai wujud dari komitmen pemerintah melindungi kepentingan investor asing.

Keempat, pemerintah Vietnam memilikiframeworkyang digunakan sebagai langkah untuk terus merevitalisasi dan memperbaiki iklim usaha,frameworkini dinamakan dengan “tiga terobosan”, yakni menempatkan lembaga ekonomi pasar dan kerangka hukum yang kuat sebagai pengontrol; membangun infrastruktur yang maju dan terintegrasi sehingga memudahkan kegiatan usaha terutama di segi transportasi; dan meningkatkan kualitas tenaga kerja.

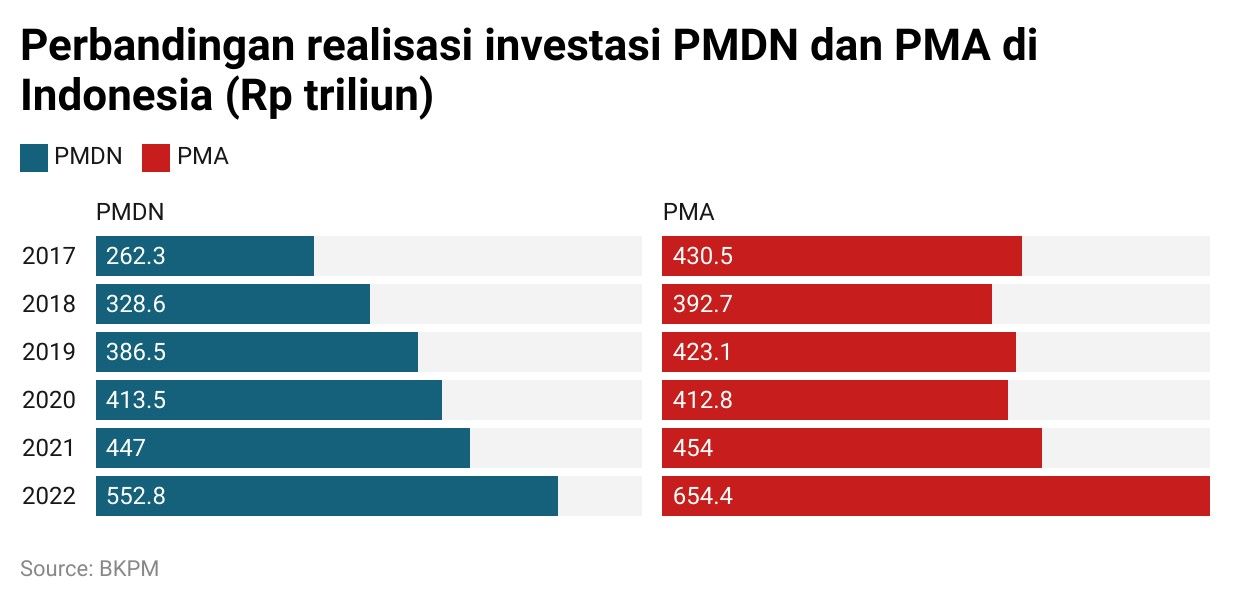

Realisasi PMA Indonesia terus meningkat bahkan mengungguli Penanaman Modal Dalam Negeri (PMDN).

Foto: BKPM Foto: BKPMPerbandingan Realisasi PMDN dan PMA di Indonesia |

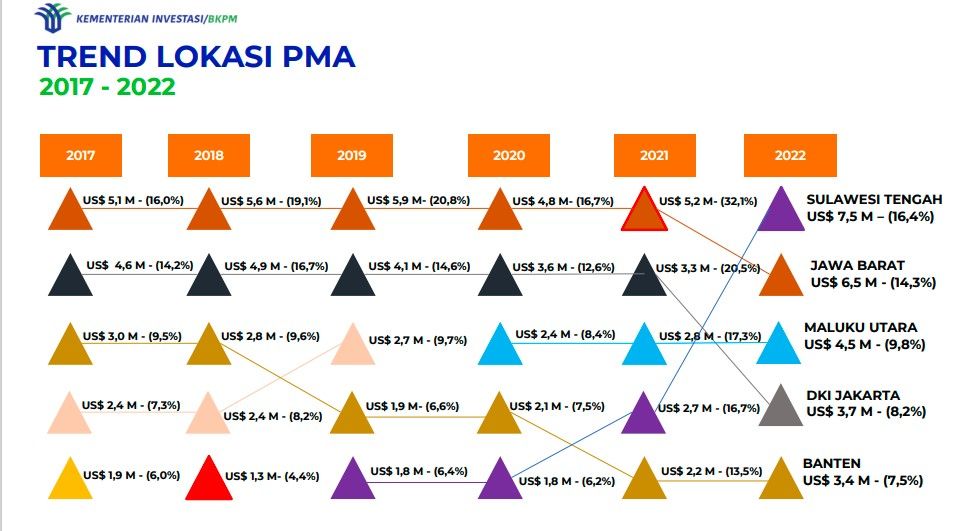

Realisasi investor asing juga telah bergeser baik dari segi sektor atau wilayah. Jika dulu pertambangan mentah mendominasi maka hilirisasi kini telah menjadi primadona baru di Indonesia.

Wilayah luar Jawa seperti Sulawesi dan Maluku juga kini telah menjadi incaran investor asing di Indonesia.

Foto: BKPM Foto: BKPMTrend Lokasi PMA |

Sektor Mana yang Paling Menarik di ASEAN?

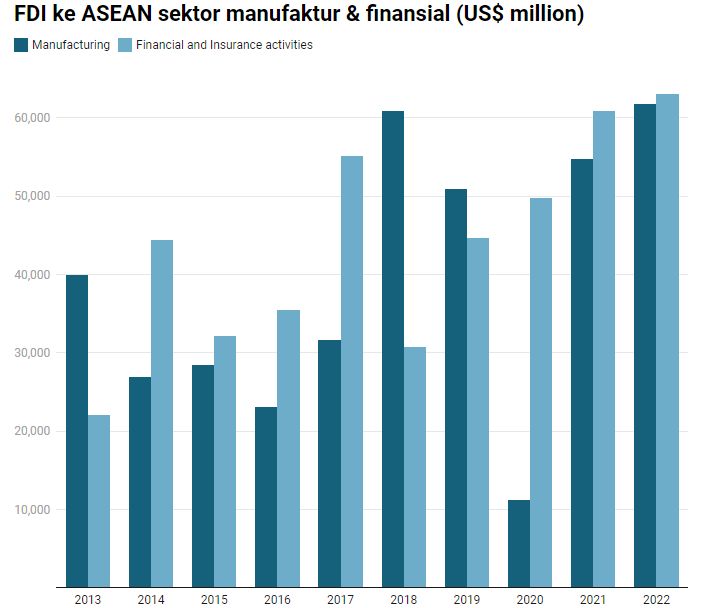

Sebagai informasi, jika dilihat berdasarkan sektor industrinya, FDI ke ASEAN pada 2022 sekitar 28% ditujukan untuk keperluan aktivitas finansial dan asuransi. Sedangkan posisi kedua dengan kisaran 27% FDI ke ASEAN ditujukan untuk industri manufaktur.

Kedua sektor tersebut sangat diminati oleh investor untuk menempatkan dananya karena dinilai cukup menjanjikan. Minat investor ini terlihat dari pertumbuhan yang signifikan jika dibandingkan dengan tahun 2013.

Sektor aktivitas finansial dan asuransi pada 2013 tercatat sebesar US$ 22,08 miliar sedangkan pada 2022 mengalami kenaikan hingga 185% menjadi US$ 63,07 miliar. Atau dengan kata lain, kenaikan FDI ke sektor aktivitas finansial dan asuransi rata-rata mengalami peningkatan 20%.

Foto: aseanstats.org Foto: aseanstats.orgFDI ke ASEAN Sektor Infrastruktur dan Finansial |

Maka dari itu, dengan asumsi yang sama, dapat diperkirakan FDI ke ASEAN di sektor ini berpotensi menjadi sebesar US$ 75,68 miliar pada 2024.

Sedangkan pada sektor manufaktur, tercatat pada 2013 hanya sebesar US$ 39,90 miliar. Sementara pada 2022 terjadi pertumbuhan sekitar 54% dan menjadi US$ 61,75 miliar.

Secara rata-rata, FDI ke sektor ini mengalami kenaikan sebesar 6% setiap tahunnya. Dengan cara yang sama, maka dapat diasumsikan perkiraan FDI ke ASEAN di sektor ini yakni sebesar US$ 65,46 miliar pada 2024.

China, Raja Investor Asing di ASEAN

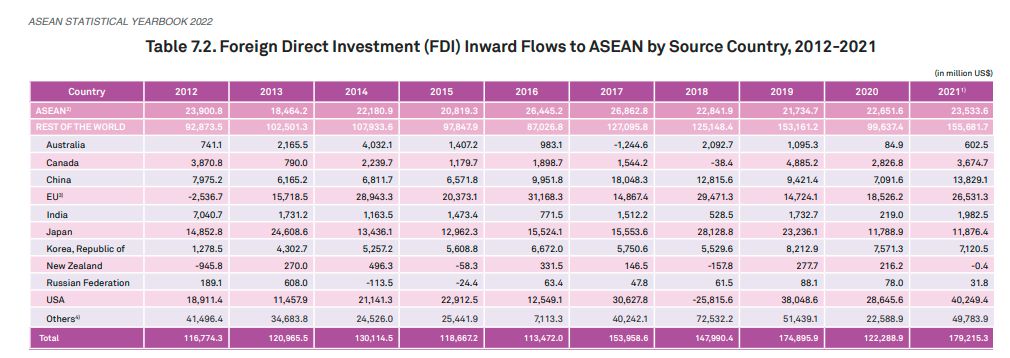

Amerika Serikat, Uni Eropa, dan China adalah tiga besar investor asing di kawasan ASEAN.

Investor global yang paling besar masih dipegang Amerika Serikat dengan nilai US$ 37 miliar atau naik 6% dari tahun sebelumnya.

Posisi kedua adalah Uni Eropa dengan nilai US$ 26,53 miliar disusul dengan China (US$ 13,83 miliar).

Namun, jika melihat data 2019-2021, China mencatat peningkatan terbesar yakni 96% sementara investasi AS di ASEAN hanya bertambah sekitar 6% dan Uni Eropa melesat 80%.

Foto: ASEAN Statistical Book 2022 Foto: ASEAN Statistical Book 2022Negara Investor ASEAN |

China menjadi negara yang mendapat perhatian mengingat Sang Naga merupakan negara dengan perekonomian terbesar di Asia dan kedua di dunia setelah Amerika Serikat (AS).

Diketahui bahwa FDI China ke ASEAN pada 2022 tercatat sebesar US$ 15,39 miliar atau naik sekitar 150% dibandingkan tahun 2013 yang bernilai US$ 6,16 miliar dengan sektor manufaktur sebagai sektor yang paling diminati sejak 2019. Pada 2022 tercatat sektor manufaktur merupakan porsi terbesar yakni 33% dari total FDI China ke ASEAN.

Kendati demikian, dengan kondisi perlambatan ekonomi di China membuat FDI China ke ASEAN berpotensi mengalami penurunan. Hal ini mulai tercermin dari turunnya FDI China pada 2022 jika dibandingkan dengan 2021. Pada 2021, FDI China tercatat sebesar US$ 16,6 miliar sedangkan pada 2022 sebesar US$ 15,39 miliar atau turun 7,3%.

Beberapa bulan terakhir, kondisi perekonomian China masih dalam kondisi lesu. Bank Dunia mempertahankan perkiraan pertumbuhan ekonomi Tiongkok pada tahun 2023 pada angka 5,0%, namun menurunkan perkiraan tahun 2024 menjadi 4,2%.

Meskipun lesu, namun berbagai stimulus telah pemerintah China lakukan untuk menggerakkan ekonominya, seperti stimulus untuk meningkatkan permintaan sektor properti yang terkontraksi akibat skandal Evergrande.

Terbaru, pada Jumat (15/9/2023) People’s Bank of China (PBoC) atau bank sentral China bakal menggencarkan stimulus lagi melalui pemangkasan jumlah rasio cadangan perbankan atau Reserve Requirement Ratio (RRR) kedua kalinya pada tahun ini.

Stimulus yang hadir di China telah memperbaiki ekonomi China, bahkan pada kuartal-II 2023 tercatat Produk Domestik Bruto (PDB) China tumbuh 6,36% yoy menunjukkan pertumbuhan yang lebih cepat dibandingkan dengan 4,5% yang tercatat pada kuartal pertama.

Sedangkan pada semester-I 2023, ekonomi China tumbuh 5,5%. Angka ini berada di atas dari target PDB China yakni 5% untuk tahun ini. Dengan meningkatnya PDB China, maka hal ini akan menjadi sentimen positif bagi ekonomi China dan dapat berdampak baik bagi perekonomian di ASEAN.

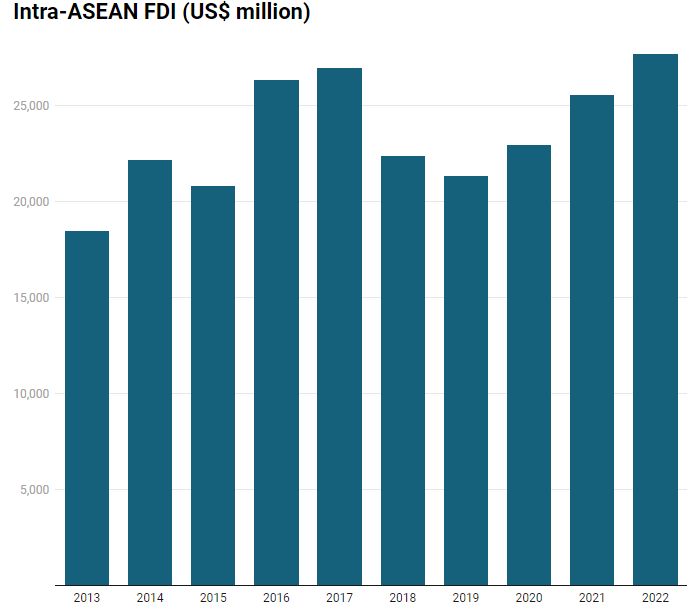

DI intra ASEAN atau investasi di antara sesame anggota ASEAN mengalami kenaikan sejak 2013 yang hanya sebesar US$ 18,46 miliar menjadi US$ 27,68 miliar pada 2022. Posisi ini merupakan yang tertinggi dalam setidaknya 10 tahun terakhir.

Porsi investasi asing sesame anggota ASEAN mengalami penurunan jika dibandingkan dengan total FDI ke ASEAN. Pada 2021 dan 2022, porsi FDI intra ASEAN hanya sekitar 12%. Hal ini berbeda dengan 2020 yang sempat menyentuh kisaran 19%. Ini disebabkan karena FDI eksternal yang mengalami peningkatan khususnya dari negara AS.

Penggerak utama pertumbuhan FDI di ASEAN pada tahun lalu adalah investasi di bidang manufaktur, keuangan, perdagangan grosir dan eceran, transportasi dan penyimpanan, serta informasi dan komunikasi.

Total kelima sektor itu menyumbang 86% dari total arus masuk FDI di ASEAN.

Foto: aseanstats.org Foto: aseanstats.orgFDI Intra ASEAN |

Kegiatan yang dilakukan dan perlu diimplementasikan untuk meningkatkan FDI dan investasi intra ASEAN yakni dengan semakin besar dan banyaknya perusahaan start-up dan unicorn di ASEAN.

Dilansir dari Asean Investment Report 2022, start-up dan unicorn memiliki sifat untuk berkembang pesat dengan ide bisnis, berinovasi, dan mendisrupsi pasar.

Keunggulan mereka yakni mampu untuk mengumpulkan dana dan dorongan untuk tumbuh telah menyebabkan banyak orang melakukan regionalisasi melalui sejumlah modalitas, seperti investasi langsung di negara-negara tetangga, merger dan akuisisi lintas negara, akuisisi saham strategis di start-up lain, pendirian perusahaan dana modal ventura dan kemitraan dengan start-up dan perusahaan multinasional lainnya untuk melakukan ekspansi secara horizontal dan vertikal di wilayah tersebut.

Dilansir dari aseanenergy.org, permintaan listrik ASEAN mengalami kenaikan secara rata-rata sebesar 6,3% antara 2008 hingga 2018 karena pesatnya pertumbuhan ekonomi dan urbanisasi.

Untuk memenuhi kebutuhan tersebut, berbagai negara bergantung pada bahan bakar fosil. Pada 2020 tercatat bahan bakar fosil menyumbang sekitar 78% pembangkit listrik di ASEAN dengan rincian batubara 44%, gas alam 32%, dan minyak 2%. Sementara pembangkit listrik tenaga air menyumbang 16% dan energi terbarukan lainnya hanya 6%.

Seiring dengan upaya dunia mengurangi emisi karbon, ASEAN juga melakukan upaya serupa. Salah satunya adalah dengan memperbesar porsi EBT dalam penggunaan energi.

ASEAN Plan of Action for Energy Cooperation (APAEC) menguraikan sebuah target ambisius sebesar 23% pangsa energi terbarukan (RE) di Total Primer Pasokan Energi (TPES) dan 35% bagian EBT dari pembangkit listrik terpasang di kawasan ini kapasitas pada tahun 2025. Karena tenggat waktu semakin dekat, negara-negara anggota ASEAN (AMS) perlu menerapkan langkah-langkah berani untuk memastikan pencapaian target tersebut.

Merujuk dari Jurnal yang ditulis oleh Vakulchuk, Overland, dan Suryadi dalam Energy, Ecology, and Environment menyatakan bahwa untuk mencapai target 23% energi terbarukan pada 2025, maka ASEAN perlu mendapatkan investasi sebesar US$ 27 miliar dalam bidang pembangkitan energi terbarukan dan infrastruktur setiap tahun dari tahun 2016 hingga 2025 atau total sekitar US$ 290 miliar.

Sebagai informasi, United Nations Conference on Trade and Development (UNCTAD) mencatatkan kesepakatan pembiayaan proyek internasional yang diumumkan di ASEAN meningkat nilainya sebesar 73%, dari US$ 66,1 miliar pada tahun 2020 menjadi US$ 114,4 miliar, dengan peningkatan terbesar pada investasi energi terbarukan dan kedua diikuti oleh kawasan industri.

Namun, realisasi pembiayaan energi terbarukan masih terbilang rendah.

Pada 2020, tercatat pembiayaan proyek energi terbarukan hanya sebesar US$ 17,4 miliar. Sedangkan pada 2021 terjadi peningkatan yang signifikan menjadi US$ 46,5 miliar. Sedangkan pembiayaan proyek kawasan industri pada 2020 sebesar US$ 13 miliar dan pada 2021 tercatat mengalami kenaikan menjadi US$ 39,2 miliar.

Kedua industri ini menyumbang untuk 75% kegiatan pendanaan proyek internasional pada tahun 2021.

Kendati energi terbarukan merupakan hal yang perlu ditingkatkan tahun ke tahun, namun perlu disadari energi fosil tetap mempunyai peranan penting, khususnya minyak dan gas bumi.

Industri minyak dan gas menyediakan pasokan energi yang andal dan terjangkau, memastikan pertumbuhan ekonomi yang mendukung transisi bertahap menuju dunia net-zero.

Minyak dan gas, khususnya di kawasan ASEAN, masih mendominasi bauran energi dan menyumbang 56% pada tahun 2020 untuk Total pasokanenergiprimer (TPES). Angka ini akan meningkat menjadi 66% pada tahun 2050 karena pertumbuhan populasi pada skenario dasar (baseline).

Harus diakui pemanfaatan migas penting untuk mendukung pertumbuhan perekonomian daerah, dan dekarbonisasi industri minyak dan gas diperlukan untuk membatasi dampak berbahaya emisi gas rumah kaca terhadap lingkungan hidup.

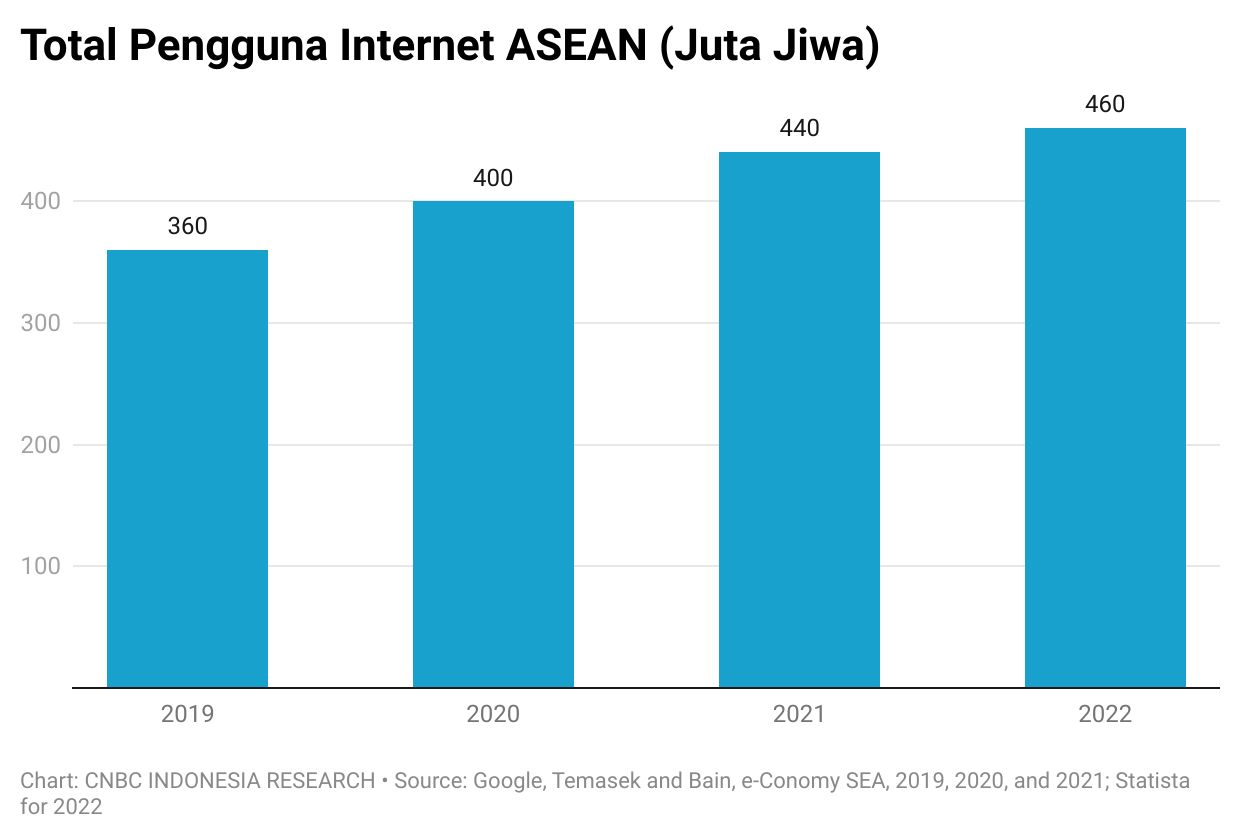

ASEAN menjadi pasar yang paling luar biasa untuk mengembangkan ekonomi digital. Pasalnya, total penduduk ASEAN mencapai hingga 640 juta lebih dan pemakaian internet yang telah menyentuh 460 juta masyarakat pada 2022. Dengan pertumbuhan ekonomi yang masif, maka ASEAN dapat menjadi episentrum dan menempatkannya sebagai posisi penting.

Foto: Google, Temasek and Bain, e-Conomy SEA, 2019, 2020, and 2021; Statista for 2022 Foto: Google, Temasek and Bain, e-Conomy SEA, 2019, 2020, and 2021; Statista for 2022Total Pengguna Internet di ASEAN |

ASEAN menunjukkan perkembangan yang mengesankan di era digital. Perdagangan digital dunia diperkirakan mencapai US$ 10 triliun pada tahun 2030, dimana US $1 triliun, sementara ASEAN berkontribusi sekitar 10% untuk perdagangan digital global. Pada tahun 2020, sekitar 80% pengguna internet di ASEAN terlibat dalam belanja online (Ing dan Markus, 2023).

Pada 2022, tercatat ekonomi digital di ASEAN mencapai US$ 194 miliar. Sementara itu ekonomi digital di ASEAN diproyeksikan akan meningkat hingga sekitar US$ 330 miliar pada tahun 2025, didukung oleh implementasi ASEAN Digital Economy Framework Agreement (DEFA) pada tahun 2025 dengan Malaysia sebagai Ketua ASEAN.

Investasi pada ekonomi digital dan aktivitas terkait Industri 4.0 terus diterima perhatian yang kuat dari investor pada tahun 2021. FDI dalam kegiatan terkait Industri 4.0 di wilayah tersebut meningkat dan diperkirakan akan terus tumbuh pada dekade berikutnya. Misalnya, penanaman modal asing di informasi dan komunikasi meningkat lebih dari empat kali lipat, menjadi US$ 7 miliar, pada tahun 2021.

ASEAN semakin menjadi pusat start-up. Wilayah ini menyaksikan pertumbuhan pesat dalam hal ini jumlah start-up di berbagai aktivitas bisnis yang semakin luas, mulai dari e-commerce dan fintech untuk perjalanan dan perhotelan.

Jumlah start-up di ASEAN yang telah mengumpulkan pendanaan lebih dari US$1 juta hampir tiga kali lipat antara tahun 2015 dan 2021, dari 652 menjadi 1.920.

Pertumbuhannya jauh lebih cepat dibandingkan di India (+110%), Eropa (+85%) dan Amerika Serikat (+65%). Tiga Anggota negara-negara bagian (Singapura, Indonesia dan Malaysia, dalam urutan tersebut) menyumbang 83 persen perusahaan rintisan yang telah mengumpulkan dana lebih dari $1 juta di wilayah tersebut. Namun, Anggota ASEAN lainnya negara-negara juga mengalami pertumbuhan pesat (misalnya Vietnam, Filipina, dan Thailand).

Pesatnya pertumbuhan start-up juga berbanding lurus dengan unicorn. Di ASEAN sendiri, unicorn berkembang produktif dan hanya berada di bawah Amerika Serikat, Cina dan India.

Jumlah unicorn di ASEAN meningkat pesat dalam beberapa tahun terakhir, dari hanya 2 di tahun 2014 menjadi 10 pada 2018, dan kemudian menjadi 46 pada tahun 2021.

Dengan berkembangnya ekonomi digital, kawasan ini dapat mendaftarkan lebih banyak unicorn dalam beberapa tahun ke depan, tergantung pada kondisi pasar keuangan.

Sebagian besar unicorn di ASEAN (38 dari 46) aktif dalam investasi lintas batas negara beberapa negara di kawasan ini dan lebih jauh lagi. Sekitar 28 unicorn telah terbentuk melakukan operasi di luar negeri melalui penanaman modal asing, 16 perusahaan telah terlibat dalam Merger & Acquisition (M&A) lintas negara, dan 33 perusahaan telah terlibat mendirikan usaha patungan, kemitraan strategis atau kolaborasi dengan perusahaan multinasional atau start up asing.

Unicorn di kawasan ini memperoleh aset strategis (teknologi) untuk melengkapi yang sudah ada bisnis atau melakukan diversifikasi ke bidang bisnis baru.

Tidak hanya start-up, sektor finansial pun mendapat perhatian bagi para investor. Perbankan dan keuangan tetap menjadi layanan terbesar industri untuk investasi intraregional karena ekspansi regional bank-bank ASEAN dan minat investasi berkelanjutan dalam pengembangan fintech.

United Overseas Bank (Singapura) mengumumkan rencana untuk menginvestasikan US$ 500 juta selama lima tahun ke depan untuk meningkatkan operasi perbankan digitalnya di ASEAN (termasuk Singapura). Siam Commercial Bank (Thailand) memperluas aktivitasnya di Myanmar dan Vietnam untuk menawarkan lebih banyak produk dan layanan digital di negara-negara tuan rumah. Kasikorn Bank (Thailand) membuka cabang di Vietnam dan mendiversifikasi layanannya di Laos.

Banyak perusahaan fintech ASEAN juga terus melakukan ekspansi regional pada tahun 2021. Sea (Singapura), sebuah perusahaan teknologi terdiversifikasi dengan cabang fintech, mengakuisisi Bank BKE (Indonesia) untuk memperluas di Indonesia. ASEAN Fintech Group (Singapura) mengakuisisi JazzyPay (Filipina), sebagai bagian dari strategi untuk memperluas aplikasi fintech ke pasar ASEAN lainnya.

Selain itu, platform fintech Kredivo (Indonesia) memperluas bisnis pinjaman online ke Vietnam. Qoala (Indonesia), sebuah perusahaan insuretech yang memanfaatkan data besar, pembelajaran mesin, Internet of Things dan teknologi blockchain, diperluas ke Thailand pada tahun yang sama.

Hal tersebut yang membuat investasi asing langsung (FDI) di kawasan ASEAN terus tumbuh khususnya sektor keuangan dan asuransi. Berdasarkan data tahun 2021, sektor keuangan dan asuransi merupakan sektor yang paling tinggi menerima modal asing, yaitu 32,0%. Sedangkan sektor manufaktur berada di posisi kedua dengan besaran 25,8%.

Sektor lainnya yang terdampak dengan kemajuan teknologi di ASEAN yakni perihal logistik. Logistik menyumbang sekitar 5% PDB dan lapangan kerja ASEAN, menyediakan lapangan kerja bagi sekitar 17 juta orang.

Ini memiliki beragam keuntungan alami dan, dipadukan dengan komitmen pemerintah dan kebijakan nasional yang ditargetkan, hal ini memberikan kontribusi yang besar perekonomian nasional.

Dilansir dari laporan Investing in ASEAN 2023, perubahan teknologi dan cara-cara baru dalam berbisnis juga berdampak buruk berperan dalam peningkatan permintaan logistik.

ASEAN kini menjadi pasar yang berkembang pesat yang menampung lebih dari 360 juta konsumen pengguna ponsel cerdas dan pangsa pasar e-commerce telah tumbuh dalam beberapa tahun terakhir bertahun-tahun.

Sektor logistik diperkirakan akan mencapai nilai US$ 142,5 miliar pada tahun ini 2025, menurut sebuah penelitian yang diterbitkan oleh Google, Temasek dan Bain & Co2. Jumlah ini hampir empat kali lebih banyak dibandingkan tahun 2019 hanya US$ 36 miliar. Mewabahnya Covid-19 juga mempercepat dan memperkuat ketergantungan konsumen pada e-commerce dan menciptakan hal yang lebih besar lagi peluang potensial.

Lebih lanjut, negara-negara ASEAN mendukung inisiatif seperti ASEAN Smart Logistics Network (ASLN), sebuah platform yang bertujuan untuk mempromosikan interkonektivitas dan integrasi logistik. Ini adalah bagian dari Rencana Induk Konektivitas ASEAN 2025, yang mendorong integrasi antar anggota.

Untuk diketahui, saat ini telah diluncurkan dua proyek di bawah ASLN, yakni the Vinh Phuc Inland Container Depot Logistics Centre (superport) antara Singapura and Vietnam & the Phnom Penh Logistics Complex in Cambodia (PPLC).

Dikelola oleh T&T Group Vietnam dan YCH Group Singapura, Vinh Pusat Logistik ICD Phuc memiliki pendanaan lebih dari US$ 158 juta mengembangkan depo peti kemas darat dan pusat logistik. Setelah selesai, ini akan menjadi salah satu pusat logistik terbesar di Vietnam Utara, yang menghubungkan 20 kawasan industri melalui kereta api, jalan raya, dan udara, serta hubungan dengan Hanoi, Bandara Internasional Hai Phong, dan Provinsi Yunnan Tiongkok.

Sementara PPLC akan dikembangkan oleh YCH Group, logistik dan rantai pasokan terintegrasi yang berbasis di Singapura penyedia, bersama dengan WorldBridge Group yang berbasis di Kamboja. PPLC diperkirakan akan menelan biaya US$ 191,5 juta dan dimaksudkan untuk memperkuat posisi Kamboja sebagai hub logistik regional, karena inilah kunci tujuan jangka panjangnya menjadi negara berpendapatan tinggi pada tahun 2050.

Sektor Pariwisata di ASEAN

Pariwisata selalu menjadi bagian penting dari pendapatan ASEAN negara. Sebelum pandemi, sektor ini menyumbang 14,3% dari total pendapatan menggabungkan PDB dan menyediakan lebih dari 13% lapangan kerja atau sekitar 30 juta pekerjaan.

Sejak tahun 2000 hingga 2019, total pengunjung ke ASEAN dari berbagai negara di dunia terus mengalami pertumbuhan dan pada 2019 mencapai puncaknya yakni 143,5 juta orang dengan dominasi datang dari China (32,28 juta) dan tujuan utamanya adalah Thailand dengan total pengunjung 39,9 juta orang. Sedangkan Indonesia sendiri hanya 16,1 juta orang.

Saat Covid-19 melanda, jumlah internasional wisatawan anjlok lebih dari 80% dan pendapatan pariwisata turun lebih dari 75%. Respon awal terhadap berkurangnya jumlah pengunjung yakni dengan peningkatan jumlah pengunjung domestik pariwisata menggunakan potongan harga, akomodasi bersubsidi, dan peningkatan penerbangan domestik.

Vietnam meluncurkan ‘Vietnamese people travel in Vietnam’ sementara Thailand meluncurkan Rao Tiew Duay Program Gun (‘Kami bepergian bersama’), dengan anggaran sebesar US$ 608 juta untuk membantu meningkatkan pariwisata dalam negeri.

Pasca pandemi, setiap negara memiliki programnya masing-masing untuk meningkatkan sektor pariwisata. Thailand misalnya, bertujuan untuk menyasar pasar premium. Pemerintah Thailand meluncurkan program tempat tinggal jangka panjang untuk menarik orang asing ke negara tersebut melalui visa baru yang berlaku hingga 10 tahun, pajak dan insentif investasi, pelonggaran pembatasan terhadap asing kepemilikan properti tempat tinggal, dan banyak lagi.

Ambisi negara ini adalah menyambut lebih dari satu orang juta pengunjung tambahan dan menghasilkan lebih dari US$ 26 miliar di dalam negeri pengeluaran selama lima tahun, dimulai pada tahun 2022.

Malaysia juga meluncurkan program dukungan komprehensif sebagai bagian dari upayanya untuk meningkatkan industri pariwisata, termasuk bantuan keuangan dan voucher.

Sebagai catatan, pariwisata sangat penting bagi perekonomian negara ini, karena lebih dari 23% penduduknya pekerjaan terkait dengan sektor ini. Kebijakan Pariwisata Nasional (DPN) 2020-2030 menyoroti lingkungan hidup dan ekowisata sebagai peluang utama.

Tujuan dari rencana 10 tahun adalah untuk mewujudkan kesejahteraan negara perusahaan pariwisata lebih kompetitif, sekaligus mendorong keberlanjutan dan pengembangan dan perencanaan sektor inklusif untuk masa depan.

Selain kedua negara tersebut, pariwisata Laos pun perlu menjadi perhatian karena pariwisata adalah industri dengan pertumbuhan tercepat dalam perekonomian dan memainkan peran penting dalam perekonomian Laos. Sebagai informasi, pada kurun waktu 1990 hingga 2015 jumlah kunjungan wisatawan mancanegara ke Laos mengalami peningkatan terus-menerus, dengan sedikitnya 14.400 kedatangan yang tercatat pada tahun 1990 menjadi 4.684.429 pada 2015.

Pada 2016 tren ini berubah, ketika jumlah kedatangan turun 10% dibandingkan tahun 2015, dan turun lebih jauh lagi 8,7% pada 2017 (3.868.838 kedatangan). Namun, sebagai hasil dari upaya untuk meningkatkan kedatangan, termasuk memprioritaskan sektor ini sebagai pendorong pembangunan sosial-ekonomi dan keberhasilan kunjungan Lao PDR Tahun 2018, tren negatif ini mulai berbalik dengan sedikit peningkatan kedatangan (8,2%) dibandingkan tahun 2017. Pada tahun 2019, pertumbuhan terus berlanjut dengan peningkatan internasional kedatangan sebesar 14,4% dibandingkan tahun 2018. Alhasil, peningkatan jumlah turis ke Laos pun berdampak positif terhadap penerimaan dari sektor tourism. Tercatat pada 2012, penerimaan sebesar US$506.022.586 sedangkan pada 2019 mengalami kenaikan sebesar 84% menjadi US$934.710.409.

Dilansir dari Statistical Report on Tourism in Laos tahun 2020, pariwisata merupakan salah satu sektor dalam enam prioritas pembangunan sosial ekonomi program Pemerintah Laos untuk periode 2021-2025.

Sejalan dengan hal tersebut, Kementerian Penerangan, Kebudayaan dan Pariwisata telah membentuk Nasional Rencana Pengembangan Pariwisata 2021-2025 yang berfokus pada pengembangan, promosi dan pengelolaan wisata alam, budaya, dan sejarah secara hijau dan berkelanjutan, integrasi pariwisata, serta berkontribusi dalam mengangkat masyarakat keluar dari kemiskinan sejalan dengan kebijakan pemerintah.

Sumber : CNBC Indonesia